英媒:欧洲央行加息至历史最高水平,下面是参考消息给大家的分享,一起来看看。

2001年银行贷款利率

参考消息网9月16日报道据英国《金融时报》网站9月14日报道,欧洲央行已将利率提高到历史最高水平,以抑制消费价格,但在欧洲央行表示其加息周期即将结束后,欧元汇率遭遇下跌。

欧洲央行意外决定连续第10次提高利率,幅度为25个基点,令利率达到4%。这一决定是在官员下调欧元区经济增长预期之际做出的。

在欧洲央行理事会14日作出决定后,欧元对美元汇率跌至3个月来的低点。在尾盘交易中,欧元汇率下跌0.75%至1欧元兑1.065美元。

对利率敏感的两年期德国国债收益率下跌至3.16%,这一收益率被视为欧元区基准。

经济学家认为,主要央行的加息已经接近尾声,因为通胀正在下降,且在更高借贷成本的压力下,增长正在放缓。

美联储和英格兰银行下周都将举行会议。分析人士认为,尽管美国8月份的通胀率超过预期,但美联储很可能维持利率不变,而英格兰银行被认为更有可能提高利率,因为英国的通胀率仍远远高于其目标。

欧洲央行暗示,欧元区的借贷成本已经达到峰值。它说,14日的举措意味着“利率已经达到这样的水平:如果维持足够长的时间,它将为通胀及时回归(2%的)目标作出实质性贡献”。

此举使欧洲央行的存款利率超过了2001年创下的最高纪录。当时,利率制定者提高了借贷成本,以提高新推出的欧元的价值。

托马斯·罗·普赖斯公司的首席欧洲经济学家托马斯·维瓦德克说:“这是非常温和的加息……他们已经明确表示,他们打算在此基础上维持利率不变。”

在法兰克福举行的新闻发布会上,欧洲央行行长克里斯蒂娜·拉加德强调了关于当前利率对通胀所带来“实质性”影响的正式说法。但她对这种鸽派言论提出警告说,利率制定者“不能说现在我们已经达到峰值”。

这位欧洲央行行长说,“绝大多数”利率制定者支持14日的加息,少数人支持暂停加息。

14日的决定是欧洲央行一年多来最重要的决定,由于有迹象表明增长疲软、银行贷款放缓、劳动力市场降温和通胀下降,更多鸽派理事会成员主张暂停加息。但鹰派担心通胀仍然过高。

欧洲央行将今年的通胀预期从5.4%上调至5.6%,将明年的通胀预期从3%上调至3.2%。但它将2025年的通胀预期从2.2%下调至2.1%,同时称物价增长“预计仍将长时间维持在过高的水平”。

虽然欧元区通胀率已经从去年最高时的10.6%下降到8月份的5.3%,但最近油价的反弹令人们担心制止通货膨胀的进程将十分坎坷。

欧元区经济前景的恶化体现在,欧洲央行将今年的增长预期从0.9%下调至0.7%,将明年的增长预期从1.5%下调至1%。

法国科学经济与管理学院经济学教授埃里克·多尔说,欧洲看起来将进入一个通货膨胀和增长停滞的棘手时期。他在以前被称为推特的社交媒体网站X上写道:“滞胀现在很有可能在欧元区发生。”

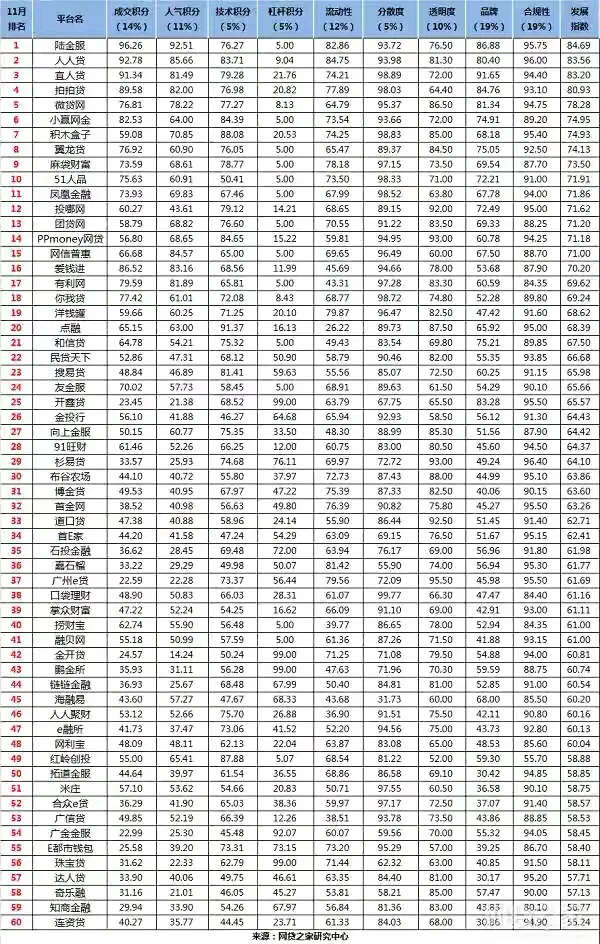

历年人民银行贷款基准利率

继9月1日多家银行集体发布公告表明降低存量首套住房贷款利率的决心后,已有银行陆续对相关政策作出问答解读,如今又进一步明确调整实施细则。

9月7日,六家国有银行及中信银行、平安银行齐发公告,公布降低存量首套住房贷款利率的实施细则,明确降低存量首套住房贷款利率自9月25日起调整执行,银行将采用批量方式下调,由于存量房贷利率调整所涉及的周期较长,期间房贷政策亦有所变动,因此银行也根据原贷款发放时间分时段对调整规则进行了说明。其中,多家银行表态将对符合条件的存量首套房贷借款人批量进行利率调整、“二套转首套”的存量房贷需由借款人向银行主动申请利率调整等细节也进行了明确。

六大行齐发公告

距离《关于降低存量首套住房贷款利率有关事项的通知》(以下简称《通知》)发布仅一周,已有银行在前期回答存量房贷调整常见问题的基础上,进一步明确了调整实施细则。9月7日,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行、中信银行及平安银行齐发公告,公布降低存量首套住房贷款利率的实施细则。

从各家银行实施细则来看,目前可申请存量房贷利率变更的,主要涵盖三类人群:贷款发放时满足所在城市首套房贷利率标准的购房者;贷款时为非首套房但当前已符合所在城市首套政策的购房者;以及房屋购买时不是家庭在当地唯一成套住房,但后期通过交易等方式出售了其他成套住房,现住房成为家庭在当地唯一成套住房且当地政府执行“认房不认贷”政策的购房者。

根据《通知》自9月25日起,存量首套住房商业性个人住房贷款的借款人可向承贷金融机构提出申请,协商变更合同约定的利率水平。

在此次实施细则中,多家银行也明确将于9月25日进行调整,调整后于当日起按新的利率水平执行。值得一提的是,为提高效率,多家银行原则上均采用统一批量的方式主动调整存量贷款利率。

而对于“二套转首套”的存量房贷,或不良贷款归还积欠本息的存量房贷,则需由借款人向银行主动申请利率调整,审批通过后再进行集中调整。此外,固定利率贷款也可按要求转换为LPR定价的浮动利率贷款,再进行存量房贷利率调整。例如,农业银行明确符合首套住房贷款利率政策,且未以LPR为定价基准的固定利率贷款或参考贷款基准利率定价的浮动利率贷款客户,需申请转换为以LPR为定价基准后,再进行利率调整。

在中信证券首席经济学家明明看来,上述银行及时积极响应政策,能够帮助借款人及早享受利率调整的优惠,同时细则公布对于其他银行也可以起到指导示范的效果。从细则内容来看,多家银行扩大了存量按揭贷款利率调整的适用范围,有利于更多的借款人享受到利率调整带来的优惠,从而减轻居民利息负担,提振社会消费。

以贷款时段划分利率对应调整

据了解,目前,多数借款人的房贷利率是在贷款市场报价利率(LPR)基础上加减点确定的,在近日多家银行针对存量首套房贷利率调整的相关Q&A中,也明确了此次存量首套住房贷款利率的调整不涉及LPR变化,主要调整的是加减点。

按照《通知》要求,调整后的存量首套住房商业性个人住房贷款利率在LPR上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。

以此为原则,在调整实施细则中,各银行也基本保持一致,按照原贷款发放时间分时段、依据首套房贷利率政策下限进行调整。而这其中,亦有当地下限(即“贷款发放时所在城市首套房贷利率政策下限”)和全国下限(即“贷款发放时全国首套房贷利率政策下限”)两个重要指标。

以中国银行为例,该行明确,贷款类型为LPR浮动利率类型的,2022年5月15日(含当日)之后发放的贷款,如当地下限高于全国下限,则将贷款加点幅度调整为当地下限;否则,如贷款利率高于全国下限,将贷款加点幅度调整为全国下限(即LPR-20BP),如贷款利率低于全国下限则不调整。

2019年10月8日(含当日)-2022年5月14日(含当日)发放的贷款,如当地下限高于全国下限,则将贷款加点幅度调整为当地下限;否则,如贷款利率高于全国下限,则将贷款加点幅度调整为全国下限(即LPR+0BP),如贷款利率低于全国下限则不调整。

2019年10月7日(含当日)之前发放的贷款,如当地下限高于LPR,则将贷款加点幅度调整为当地下限;否则,如贷款利率高于LPR则将贷款加点幅度调整为0(即LPR+0BP),如贷款利率低于LPR则不调整。

易居研究院研究总监严跃进认为,此次存量首套住房贷款利率调整思路,其实就是把“LPR+高基点”调整为“LPR+低基点”,按照此次规则,部分年份的购房者可以享受到“LPR+0BP”,部分则可以享受到“LPR-20BP”,实际仍需参考原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限标准。

仍有优化空间

在“因城施策”背景下,各地所执行的个人住房贷款利率政策下限差异较大,即使同一地区不同时期房贷利率下限也有所不同。在《通知》发布后,多地已陆续公布首套商业性住房贷款利率自律下限情况,不过,部分城市2019年10月之前的首套房贷利率下限尚未明确,也即LPR利率改革之前的政策下限标准。

以北京为例,人民银行北京市分行仅明确了2019年10月至今北京地区首套商业性个人住房贷款利率下限为相应期限的LPR+55个BP。2019年10月前尚未公布,不过,人民银行北京分行也透露,正研究LPR改革之前的存量首套房贷利率如何调整。

诸葛数据研究中心首席分析师王小嫱表示,由于降存量房贷利率涉及的方面较多,尤其对于历史各城市执行的下限不清晰,如果能够进行统一的官方公示,可更加方便购房者了解自身情况。同时,可对调整方案公布相关测算案例,辅助大众了解政策。

“在‘因城施策’的政策思路下,不同城市间房贷调整方案是否有差别、如何避免出现套利空间等问题都需要明确”,明明表示,预计后续银行还将在不同城市之间制定差异化的存量房贷利率调整方案,借款人应及时与当地银行沟通、了解调整政策,选择最适合自己的调整方案。

来源:北京商报 | 作者 李海颜

实习编辑:赵司尧

流程编辑:郭丹

温馨提示:注:内容来源均采集于互联网,不要轻信任何,后果自负,本站不承担任何责任。若本站收录的信息无意侵犯了贵司版权,请给我们来信(j7hr0a@163.com),我们会及时处理和回复。

原文地址"2001年银行贷款利率(历年人民银行贷款基准利率)":http://www.guoyinggangguan.com/dkzs/86550.html。

微信扫描二维码关注官方微信

▲长按图片识别二维码